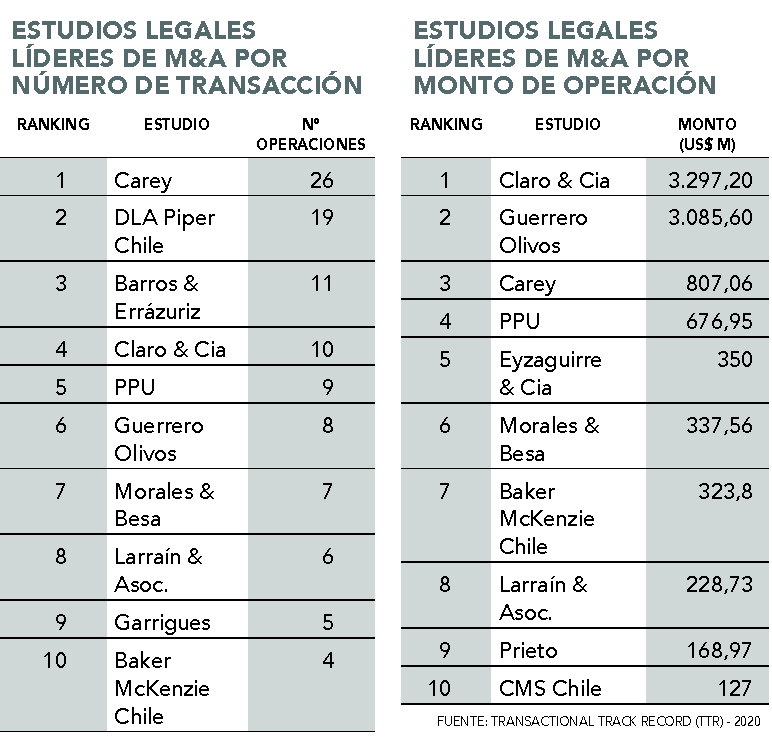

Estudios de abogados optimistas ante importante reactivación de fusiones y adquisiciones

Por: Paula Vargas, Diario Financiero

Si bien 2020 no fue el “desastre” que se advertía para la actividad transaccional con el cese de actividades producto de la pandemia, muchos de los procesos de fusiones y adquisiciones sí se vieron ralentizados o postergados. Lo que se revela en la caída de 34% que tuvieron estas operaciones en el país durante el 2020 versus el período anterior. Un panorama muy distinto al que se observa por estos días, con los equipos de M&A trabajando a toda marcha ya sea en nuevos procesos o retomando anteriores.

Justamente, los asesores legales que realizaron el mayor número de transacciones de M&A el año pasado detallaron a Diario Financiero cuáles son las razones de su optimismo.

La mayoría de los entrevistados señalan que el punto de inflexión se dio hacia el último trimestre de 2020. “La actividad cambió desde ese momento, y hoy existen diversos procesos en curso, en muchos de los cuales están participando inversionistas extranjeros. Esto me hace pensar que durante 2021 habrá una importante reactivación en materia de transacciones de M&A”, destaca el socio de Baker McKenzie, Jaime Munro.

En el caso de Morales & Besa, el experto en M&A, Michel Diban, coincide en que los últimos meses estos procesos han estado “extremadamente activos, lo que advierte será un año movido en relación a estas operaciones”, sobre todo considerando los avances en la vacunación contra el Covid-19 y también teniendo un panorama un poco más claro en el ámbito político.

Jaime Carey, socio del estudio Carey, añade que aunque muchos de los factores que se vienen arrastrando seguirán sobre la mesa (como la crisis social, incertidumbre del proceso constituyente y reestructuraciones de empresas impactadas por la pandemia) a diferencia del año anterior, hay una perspectiva más optimista muy marcada por una mejora de la situación sanitaria.

En estudios como PPU, este optimismo se traduce en un aumento de la actividad transaccional, retomando las operaciones postergadas, las que están llegando a puerto, según dijo Federico Grebe, socio de la firma. Lo mismo sucede en Larrain & Asociados donde, su socio, Arturo Bulnes, destaca una considerable actividad en este ámbito en los últimos meses.

Prieto, por su parte, también tuvo un buen arranque de año. El socio a cargo del área de M&A, Juan Tagle observa una mayor actividad en la compra y venta de empresas medianas, incluyendo joint ventures o asociaciones estratégicas de firmas locales con empresas extranjeras. Mientras, Isabel Margarita Wolleter, directora de Mercado de Capitales del mismo estudio, agrega que otros factores que han apoyado este despegue son las nuevas normativas y modificaciones a la regulación de mercado de capitales que han sido efectivas al eliminar ciertas trabas, haciendo “más expedito el acceso a financiamiento no bancario, logrando que las empresas puedan financiar estas nuevas adquisiciones de una manera más fácil y atractiva”, explica.

Los compradores

Desde el punto de vista de los inversionistas, el socio de Barros & Errázuriz, Vicente Cordero, destaca el dinamismo que están teniendo, particularmente, los fondos de private equity en la búsqueda de oportunidades en industrias que se vieron afectadas por la pandemia (lo que ha quitado presión a los precios de los activos).

Matías Zegers, de DLA Piper Chile, agrega que junto a dichos fondos, también se mantiene muy activo el apetito por parte de los inversionistas chinos, así como advierte una vuelta de europeos y americanos que ya han estado en el país y ven sin mayor temor la coyuntura política y la discusión constitucional. “No sucede lo mismo con el inversionista local, que mayoritariamente se está focalizando en operaciones fuera del país”, puntualiza.

En Guerrero Olivos, Jorge del Piano también reconoce que “puede ser un buen año o de mayor normalidad, tenemos operaciones importantes y vemos que los inversionistas están dispuestos a invertir y ampliar sus mercados, las empresas que han hecho caja están mirando y, por el lado de los extranjeros, los chinos siguen tras activos estratégicos y buscando oportunidades”.

Más cauto es Luis Felipe Merino, de Garrigues, quien señala que este dinamismo que se ha visto en los últimos meses está vinculado a ventas de activos de grandes empresas y aun no se refleja en operaciones de tamaño mediano (inferiores a US$ 150 millones), lo que a su juicio podría cambiar, en la medida que el tipo de cambio se mantenga alto, “pues esto genera un mayor apetito comprador por parte del inversionista extranjero”.

Infraestructura, agroindustria y energía, los principales objetivos

De acuerdo a los entrevistados, los ojos de los grandes inversionistas están en las operaciones de infraestructura, agronegocios y energía principalmente. En el primer caso, siguen siendo los extranjeros lo más interesados, tal como sucedió el año pasado con el arribo de actores chinos a empresas de sectores estratégicos.

Aunque desde Garrigues agregan que, tal como ha ocurrido a nivel global, otros sectores susceptibles de cambios de propiedad serán las áreas más afectadas por la pandemia, como aviación, turismo, gastronomía y retail. La industria de telecomunicaciones también está en plena consolidación. “Hay mucho interés por las empresas tecnológicas, redes de fibra, data centers…hay mucho movimiento también en todo lo que implica el desarrollo de 5G”, agrega Jorge del Piano.

Por su parte, Jaime Carey señala que la búsqueda de liquidez de muchas empresas, en especial corporaciones multinacionales, “debiera seguir impulsando desinversiones estratégicas, lo que resulta atractivo para fondos de inversión en la búsqueda de paquetes de activos de un tamaño y presencia geográfica atractivos”.

Otro aspecto que relevan varios de los entrevistados es la consolidación de las denominadas “multilatinas”, las que podrían aprovechar algunas oportunidades de compra derivadas de la pandemia. Desde PPU destacan en ese sentido los movimientos que han tenido la industria de servicios y de agronegocios.

Otra industria que está retomando el interés es la minería. El alza en el precio del metal también ha hecho que los inversionistas comiencen a preguntar por este tipo de activos, pero a un nivel más exploratorio, comentan los expertos.

Jaime Munro agrega que, considerando el nivel de precios al que llegó la bolsa, pareciera que también existen posibilidad de que se concreten algunas operaciones de public M&A.

Venture Capital más competitivo

Si bien la venta de Cornershop a Uber o la operación entre Frontier Car y OXL fueron algunas de las más bulladas en 2020, para este año la actividad de Venture Capital se advierte igual de dinámica y competitiva aunque con el desafío de aumentar el tamaño de los tickets de inversión, así como lograr que los family offices apoyen más fuertemente este tipo de inversiones, precisa el abogado de Barros & Errázuriz, Vicente Cordero.

Por su parte, el experto en estas materias, Matías Zegers destaca el movimiento que desde comienzos de 2021 (y todo el año pasado) están teniendo este tipo de operaciones. “En Venture Capital estamos con mucha actividad; en lo particular, viendo varias operaciones de M&A interesantes”, dijo sin entrar en detalles. No obstante, destacó el interés que despiertan en los inversionistas todas las firmas fintech, tech, cripto y medios de pago, entre otras. La abogada Macarena Laso, socia de Morales & Besa, añade que la adquisición o exit de startups con vocación global, sin duda, seguirá aumentando en el tiempo en forma significativa. “Chile tiene un muy buen desarrollo en comparación con la región en este ámbito, por lo que es natural que actores internacionales estén especialmente interesados en comprar aquellos casos exitosos que hay en nuestro país, con miras a inyectarles capital para potenciar su desarrollo regional”.